Taux d’intérêt, valeur acquise et valeur actuelle d’un capital

Opérations financières, taux d’intérêt, intérêt et valeur acquise

Opérations financières

Par opérations financières, on entendra les flux financiers suivants :

- le « prêt » d’un capital d’une personne à une autre (qui effectue un « emprunt ») en général pour une durée limitée dans le temps ;

- le prêt d’une institution financière (banque, caisse d’épargne,…) à un de ses clients (particulier ou société), qui bénéficie d’un « crédit bancaire » pour financer soit une opération déterminée (un investissement productif pour une entreprise, un bien de consommation pour un particulier,…) soit pour alimenter sa trésorerie insuffisante ;

- le prêt d’un client d’une institution financière (banque, caisse d’épargne) à celle-ci, sous la forme d’un « dépôt bancaire » (dépôt à terme, dépôt dans un carnet d’épargne,…);

- le prêt réalisé par un grand nombre d’agents économiques qui financent une entreprise ou un état en lui achetant des « obligations » ou « titres » considérés comme des reconnaissances de dettes. L’ensemble de ces obligations constitue un « emprunt obligataire » ou un « emprunt par titres ».

Dans toute opération financière, le prêteur demande à l’emprunteur un dédommagement qui tient compte des éléments suivants :

- le renoncement à l’utilisation ou simplement à la détention d’un capital pendant la période de prêt.

- l’érosion monétaire attendue pour cette période. Il est évident qu’un capital devrait toujours avoir, au moment du remboursement, une valeur réelle au moins identique à celle qu’il avait au moment du prêt.

- les risques que court le prêteur. Parmi ceux-ci, il faut citer :

- le risque lié au débiteur, c’est-à-dire le risque de non-paiement des intérêts et/ou de non-remboursement de la dette ;

- le risque de change, c’est-à-dire le risque de diminution de la valeur de la monnaie dans laquelle a été réalisé le prêt par rapport à une monnaie de référence.

- l’impôt éventuel qui sera appliqué à ce revenu.

Taux d’intérêt

Les différents éléments énoncés ci-dessus sont pris en considération par le prêteur au moment de la négociation du prêt et sont contenus dans ce que l’on appelle le taux d’intérêt que le prêteur propose à (exige de) l’emprunteur.

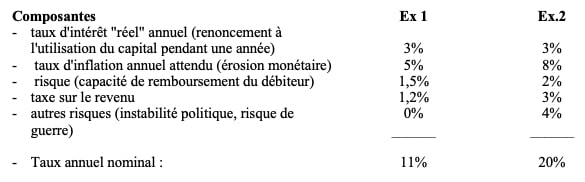

Ainsi, un taux d’intérêt « nominal » pour une année peut être grossièrement décomposé en ses différents éléments constitutifs comme le montrent les deux exemples présentés dans le tableau 1 :

Tableau 1 : Composantes du taux annuel nominal (exemples)

En mathématiques financières, il ne faut jamais perdre de vue que les taux d’intérêt sont toujours relatifs à une période. Celle-ci est généralement l’année ou une partie aliquote de l’année comme le semestre, le trimestre, le mois. Exemples : 8% l’an ou 0,50% par mois. Il est même possible d’envisager un taux d’intérêt relatif à une période infiniment courte (une fraction de seconde) ; il sera alors appelé taux instantané.

Dans le langage courant, on exprime le taux d’intérêt en pour-cent, c’est-à-dire qu’il représente l’intérêt pour un capital de 100,-€ prêté pendant une période convenue (8% l’an, donc 8 € payés en dédommagement du prêt de 100,-€ pendant 1 an). En algèbre financière, ce taux doit être transformé en pour-un relatif à la période choisie, c’est-à-dire qu’il représente l’intérêt pour un capital de 1 € prêté pendant la période convenue (0,08 l’an, donc 8 centimes payés en dédommagement du prêt de 1 € pendant 1 an).

Intérêt et valeur acquise

L’intérêt à payer par l’emprunteur au prêteur est calculé en prenant en considération le taux d’intérêt, le capital prêté et la durée totale du prêt. La valeur acquise à la fin de la durée du prêt par le capital prêté est égale à ce capital prêté majoré de l’intérêt portant sur toute la durée du prêt. Deux méthodes de calcul de l’intérêt peuvent être appliquées : celle dite à intérêts simples, et celle dite à intérêts composés. Elles seront analysées en détail dans la section suivante.

L’intérêt à payer par l’emprunteur au prêteur est calculé en prenant en considération le taux d’intérêt, le capital prêté et la durée totale du prêt. La valeur acquise à la fin de la durée du prêt par le capital prêté est égale à ce capital prêté majoré de l’intérêt portant sur toute la durée du prêt. Deux méthodes de calcul de l’intérêt peuvent être appliquées : celle dite à intérêts simples, et celle dite à intérêts composés. Elles seront analysées en détail dans la section suivante.

Exemples :

- à intérêts simples, un capital de 1 000 000,-€ prêté pendant 5 ans à du 10% l’an donne un intérêt de 1 000 000.0,10.5 € soit 500 000,-€, et une valeur acquise de 1 500 000,-€ ;

- à intérêts composés, ce même capital placé à du 10% l’an pendant 5 ans donne un intérêt de

(1 000 000 (1,10)5 – 1 000 000) € soit 610 510 € et une valeur acquise de 1 610 510 €.

Commentaires

1) Dans la grande majorité des cas, les prêts sont calculés à taux fixe, c’est-à-dire que le taux d’intérêt ne change pas durant la durée du prêt. Le prêteur court le risque d’un « manque à gagner » si les taux d’intérêt haussent durant le prêt, mais il a un revenu garanti en cas de baisse des taux d’intérêt. Si le prêteur croit que les taux d’intérêt vont hausser, et pour éviter ce manque à gagner, il demande parfois que le prêt soit conclu à taux variable, c’est-à-dire que l’on convient que le taux soit revu régulièrement. Le raisonnement analogue peut être tenu pour l’emprunteur.

Exemples :

- le taux appliqué revu tous les ans sera égal au Libor (taux de référence établi quotidiennement sur la place financière de Londres) du jour de la révision majoré d’une prime de risque invariable : taux = Libor + 1/8 de % les emprunts obligataires « à charnières » dont les taux changent à certaines dates déterminées.

2) Dans la grande majorité des cas également, les prêts sont conclus pour une durée totale déterminée, mais certains prêts possèdent une clause de « remboursement anticipé ».

Exemples :

- les emprunts obligataires assortis d’un « call » ou possibilité de remboursement anticipé (voir chapitre relatif aux emprunts par titres)

- les contrats de crédit hypothécaire ou de crédit d’investissement qui contiennent une clause fixant le montant de l’indemnité à payer par l’emprunteur qui souhaite rembourser anticipativement son prêt. Cette opération peut être intéressante pour ce dernier mais défavorable au prêteur en cas de baisse des taux d’intérêt (voir chapitre relatif aux modalités de remboursement d’un emprunt).

Valeur actuelle, actualisation et taux d’actualisation

Pour introduire ces notions, certains auteurs disent que « la technique d’actualisation trouve son origine dans la préférence quasi universelle des individus pour le présent plutôt que pour le futur. Monsieur X, individu normal, préférera consommer des biens aujourd’hui plutôt que demain. Confronté à l’alternative de dépenser 1 000,-€ en plus cette année ou de les dépenser dans un an, il ne voit pas pourquoi il se priverait maintenant sans le moindre gain en retour. Par contre, si on lui offre 1 100,-€ l’année prochaine, il pourrait être prêt à faire le sacrifice de 1 000,-€ cette année-ci. Monsieur X aura exprimé son taux de préférence temporelle, qui est exactement de 10% par an, s’il estime qu’il lui est indifférent de posséder 1 000,-€ maintenant ou 1 100, € dans un an ».

Nous dirons par la suite qu’il est équivalent/indifférent pour cet individu d’avoir 1 000,-€ aujourd’hui (temps 0) que 1 100,-€ dans un an (temps 1) et nous écrirons l’expression synthétique suivante :

(1000,0) = (1100,1)

Les parenthèses et leur contenu forment un capi-temps.

Commentaires :

1) Tous les agents économiques n’ont pas le même taux de préférence temporelle et celui-ci peut varier selon la durée de l’opération.

2) Il est intéressant de savoir exprimer un taux de préférence temporelle qui ait la forme d’un taux d’intérêt et qui utilise les notions d’intérêt et de valeur acquise présentées dans la section précédente.

Exemple : Quel est mon taux de préférence temporelle s’il m’est indifférent d’avoir 1 000,-€ aujourd’hui ou 1 100,-€ dans un an?

- On sait que (1000,0) = (1000+100 ,1)

- On peut écrire 1000 (1+i) = 1100

- i = (1100/1000) – 1

- i = 0,1 l’an ou 10% l’an

Ce taux de préférence temporelle, ou taux d’indifférence s’appelle en général taux d’actualisation.

Le taux d’actualisation permet de trouver la valeur actuelle (valeur d’aujourd’hui) qui est équivalente à un capital associé à un moment précis dans le futur. On appelle en général t0 le moment d’actualisation correspondant au moment présent et tn le moment auquel est associé le capital futur connu. On appelle en général C0 le capital associé à t0 et Cn, le capital associé à tn.

Exemple :

Vous devez payer 110 000,-€ à un fournisseur dans un an. Mais celui-ci a un urgent besoin d’argent et il vous demande de le payer aujourd’hui.

Pour vous. (100 000,t0) = (110 000,t1) car vous pouvez placer aujourd’hui 100 000, -€ pendant un an à du 10% pour obtenir les 110 000,-€ à payer dans un an.

Vous utilisez donc un taux d’actualisation de 10%-l’an pour trouver la valeur actuelle de votre dette qui échoit dans un an. Vous dites à votre fournisseur que vous acceptez de le payer maintenant, à condition de ne lui payer que 100 000,-€.

Si le taux d’actualisation est connu, son utilisation dans les analyses de la rentabilité d’un investissement s’avère intéressante : pour savoir si un investissement est rentable, ou s’il est plus rentable qu’un investissement alternatif, on va comparer la dépense initiale (l’achat de l’équipement) avec la valeur actualisée (au moment de la dépense) de tous les revenus nets futurs. Il faut que cette valeur actualisée soit la plus grande possible, et au moins supérieure à la dépense initiale. Cette notion sera approfondie ultérieurement.

Si le taux d’actualisation est inconnu, il faudra essayer de le déterminer. Les techniques d’évaluation existent et sont utilisées en gestion financière.

Comments are closed.